持ち株会の株式をお持ちでしょうか。上場会社株式の配当金や、投資信託の分配金など、税金を取られすぎている人はかなり多いです。課税所得900万円以下の人、また、皆さんの扶養に入っておられる配偶者などご家族の、課税口座での利益に対する税金、結構取り戻せます。

株式の配当金や、投資信託の分配金って申告しなくていいって聞いたけど?

申告しなくてもいいけど、申告した方が有利な人の方が多いよ!

2022年(令和4年)までの課税された利益の申告について

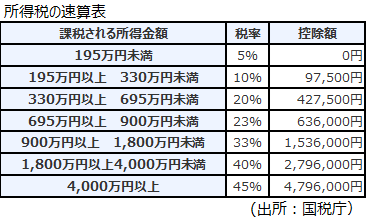

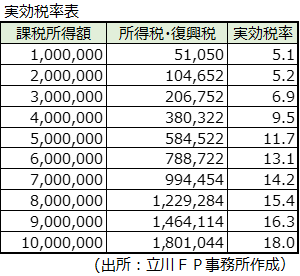

課税される上場株式配当金、投資信託の分配金、申告すべきか検討しましょう。次の項目で詳しく書きますが、配当金、分配金は、源泉徴収の対象で、現状、所得税15%、住民税5%を引いて、皆さんに支払われています。(さらに現在、復興特別所得税分0.315%が令和19年末まで引かれています。)

意外と知らない人が多いのですが、配当金、分配金は総合課税を選択することも出来、給与所得などと合算して確定申告することが出来ます。住民税については申告すると10%課税されてしまい、支払う税金が増えてしまいます。

今現在、所得税を総合課税で申告しても、住民税については別扱いが出来、源泉徴収(5%)されているので、今年度の所得税申告分までは、翌年の住民税について申告不要を選ぶことで、合算せずに済みます。

持株会など、何も考えず、関心がない人が多いのですが、このことをお伝えするだけで年数万円、多い人だと数十万円を取り戻す人もおられます。この制度を利用したら戻るのか、しっかり確認してください。

課税所得900万円とは、給与所得者の皆さんは、年収から、給与所得控除分を差引き、基礎控除はもちろん、扶養控除やiDeCoの掛金などの所得控除を差し引いた、税金を算出する直前の所得額です。課税所得が900万円の人は、給与所得控除が195万円、基礎控除が48万円あり、他に社会保険料控除が100万円以上あるでしょうから、年収1,300万円とか、1,500万円でも該当する人がいるかかもしれません。

例外は、特定口座の源泉徴収有の口座で損失が出た年、配当金などの利益から、年間の損失分が差し引かれることから、税金が取られないケースはあります。一方、持ち株会の株式は、証券口座に移していない人が多いので、こちらの配当金はほぼ皆さん、税金を払っているでしょう。

住民税については、5%の源泉徴収をされていて、この2022年(令和4年)度の所得税までは、所得税を総合課税で申告しても、翌年の住民税については別扱いが出来、申告不要を選ぶことが出来ます。所得のある人は、住民税は申告不要を選ぶことが基本必要と覚えておいてください。

また、過去に確定申告を一度した年度はできませんが、源泉徴収されただけで確定申告していない年分は、2022年(令和4年)現在で、2017年(平成29年)までさかのぼって申告することで還付が受けられますので、確認してください。

投資についての税金の基本

これから投資を始める人も、すでに始めている人も、投資についての税金は再確認しておきましょう。基本的に売買益(損失も)は給与所得などとは合算して申告できない分離課税の扱いです。

配当金、分配金は、お伝えしている通り、税金を源泉徴収される仕組みで、20%ほど差し引かれますが、給与所得などと合算した総合課税での申告が可能です。譲渡益についても、同様に所得税15%、住民税5%が税率です。(さらに現在、復興特別所得税分0.315%が令和19年末まで引かれています。)

投資口座を作るときは、一般口座と言って、自分で売買損益を管理し必要に応じて申告する口座をまず開設する前提となります。その上、特定口座を開設することも出来ますが、こちらは証券会社が年間を通じて税金の計算をしてくれます。

特定口座を開設する場合、源泉徴収「あり」「なし」を選択し、「あり」を選ぶと証券会社が税金を徴収、納税してくれます。「なし」を選ぶと必要に応じ、自分が申告納税することが前提となります。配当金、分配金はNISA以外の投資は源泉徴収されますが、譲渡益は一般口座、特定口座の源泉徴収なしでは、源泉徴収されません。

このことが、買付注文時の注意点となり、注文するときに何も考えず一般口座を選ぶと、一般口座でしか売却できませんので大きく利益が出たときに自分で申告納税する必要が出てきます。売却益に対して源泉徴収されていませんので、翌年の住民税が高くなるだけでなく、住民税の申告の内容で変わる、社会保障制度がらみの料率が上がる、優遇制度が受けられないなどデメリットが生じることがあり、注意が必要です。

NISA、もしくは、つみたてNISAなども通常口座開設と同時にセットできます。NISAなど非課税口座については、改めて詳しくご案内いたします。

譲渡益についての税金が戻る?

源泉徴収された譲渡益税は、前年までに損失を申告し繰り越した損失と相殺することで軽減できることをご存じの人は多いのですが、基礎控除までの譲渡益税が取り戻せる立場にいる人のことについてはほとんど気付いていません。専業主婦(夫)で他に所得のない人など特に簡単に戻ることが多いのです。

他の所得とは合算しない譲渡所得ですが、専業主婦(夫)の皆さんにも基礎控除が存在します、この部分までは控除できますので、所得税の申告で、この範囲でしたら源泉徴収されている譲渡益に対しての税金が全部戻るわけです。

源泉徴収ありで売却して譲渡益40万円について、他に所得のない人は8万円ほど戻ってしまいます。申告しないともったいないと思いませんか?住民税について、税額計算上の基礎控除は43万円ですが、非課税限度額は基本45万円、均等割りの限度は市区町村によっては違う場合がありますのでご注意ください。

また、配当所得などについても申告して良い金額は結構あります。基本、申告すると配当所得の税金は、他に所得のない専業主婦(夫)の場合戻りますが、配偶者の健康保険の扶養(一般的には130万円)を超えないようにしながら、配偶者の税額が少し高くなっても、配当金、分配金を総合課税で申告した方が有利なことも少なくありません。

まとめ

金融機関の窓口の人たちが教えてくれればよいのですが、教えてもらったという話を聞いたことがありません。もちろん多くの証券会社のホームページに記載がありますので、知っている社員さんは増えているでしょうけれど、教えている時間があれば、商品を販売して手数料収入を得なければいけないので余裕がない人が多いのでしょうか。

皆さんの中には、この記事を読んで賢く5年分の投資の税金が取り戻せ、場合によっては100万円以上のメリットになる人もいるかもしれません。そのお金はしっかり貯蓄して、将来への投資に回しましょう。

実際に戻るかどうかは、国税庁の確定申告書等作成コーナーホームページ

https://www.keisan.nta.go.jp/kyoutu/ky/sm/top#bsctrl

こちらで過去分も含め申告書を作成できます。実際に入力すれば所得税が戻るか戻らないか、いくら戻るかわかりますのでお試しください。

ご友人や周りの人にお教えいただき、その人がメリットを得られたら、その時はおごりで一杯やってくださいね、と私に相談されるお客様にはお話ししています。

ご注意!!!

*私は税理士資格を持ちませんので、個別の相談で具体的な税金の計算は致しません。所得税は税務署、地方税は市区町村に確認の上、ご判断願います。

*2023年(令和5年)以降の所得税については、現在決まっている法律ですと、翌年の住民税のところで、申告不要にできなくなる見通しです。改めて確認の上、所得税の確定申告についてご判断ください。

*本コラムは、あるコミュニティーサイトから依頼を受け、報酬を頂いて執筆した記事です。サイトの運営管理者様の許可を得て、こちらにも掲載いたしております。